上海财经大学435考研精算学模块考点分析

根据上海财经大学435保险专业基础《2024年招收攻读硕士学位研究生初试自命题科目考试大纲》,考试满分为150分,由保险学模块(包含保险学原理、人身保险和财产保险)及精算学模块(包含利息理论、寿险精算和非寿险精算)两个模块构成。今天 Jackie 主要给大家分析精算学模块的考纲。

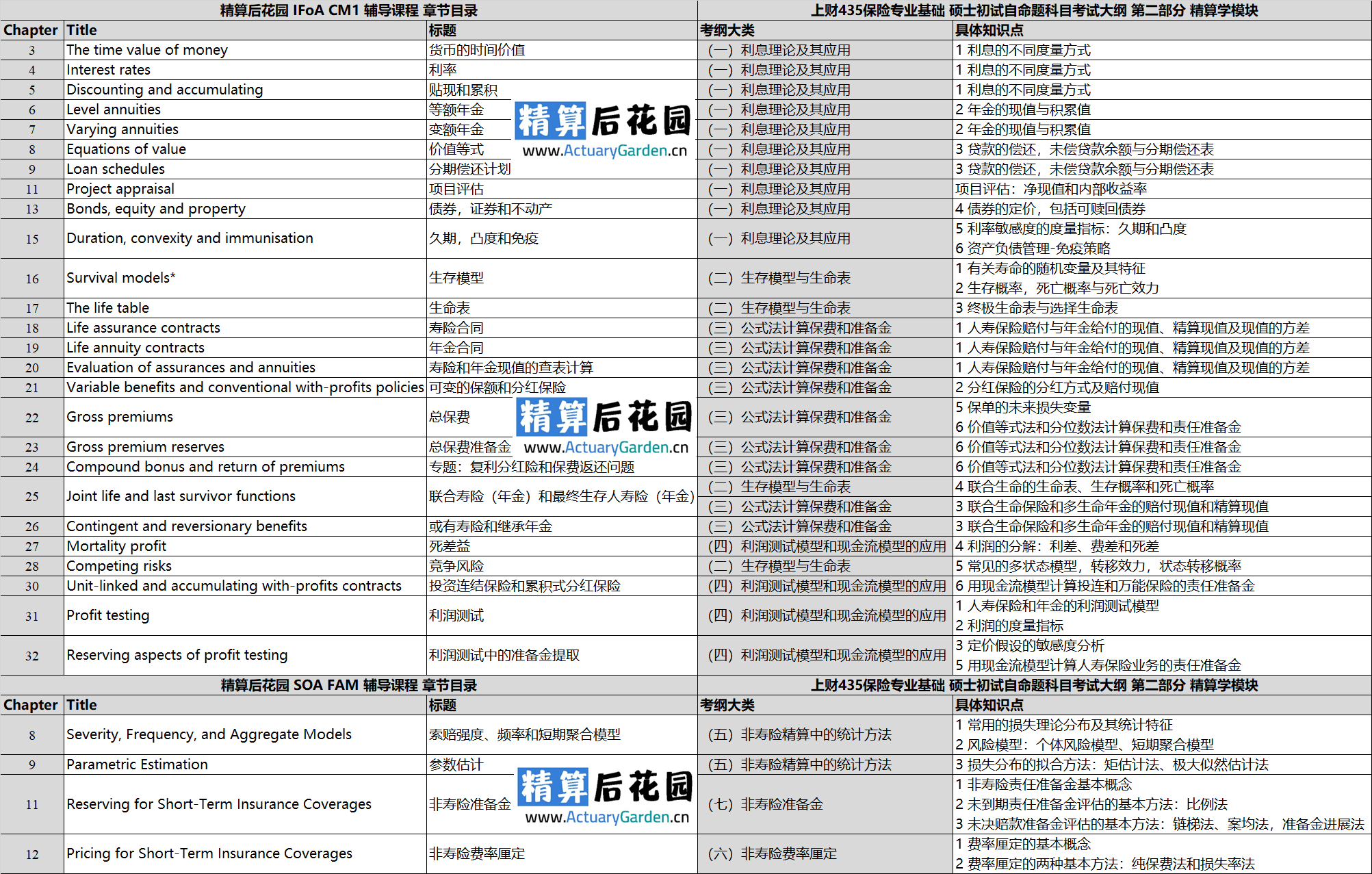

精算学模块的利息理论和寿险精算部分包含了 IFoA 英国精算师考试的 CM1 科目的绝大多数章节,非寿险精算部分则对应 SOA 北美精算师考试的FAM科目(FAM-S)中的部分章节。Jackie做了一张435考纲精算学模块考纲与CM1和FAM的对应关系图:

不止上海财经大学,西南财经大学和复旦大学的保险专硕近几年均陆续在保险专硕的考纲中增加了精算考试的内容,可见这已经成为保险专硕课程培养体系的大势所趋。我们详细盘点一下上财435的精算考点。

(一)利息理论及其应用

对应科目:IFoA CM1 利息理论

1 利息的不同度量方式

利率的基本概念(单利、复利)、积累因子、现值、贴现率(单贴现率、复贴现率)、贴现因子、名义利率、名义贴现率、常数利息力、利息力函数。

这里会考察一道等价率问题:已知 \(i\), 求出等价的 \(d\),或已知 \(d\), 求出等价的 \(i\)。或者考察一道名义利率、名义贴现率、实际利率、实际贴现率、利息力之间转化的题。

前面我们讨论的都是货币利率,没有考虑通胀。会考察剔除通胀影响以后的利率(真实利率)的计算。

对于贴现和累积,会考一道计算连续现金流的现值和计算等价常数年利率的题。

2 年金的现值与积累值

要掌握期末支付的等额年金、期初支付的等额年金、连续支付的等额年金、每期支付p次的等额年金、永续年金、延期年金的现值和积累值的计算,理解期初和期末支付的关系式。

掌握递增年金和递减年金的现值和积累值的计算。

利息理论的后续章节会用到价值等式:支出的EPV等于收入的EPV。在价值等式中,只要知道其他几个变量的值,就可以求出剩下的值。其中,已知其他变量,求解利率时,会用到线性插值法。

3 贷款的偿还,未偿贷款余额与分期偿还表

要会用未来法和未来法计算t时刻的支付后还未偿还完的贷款,并会计算每期支付的利息和本金部分。对分期付款频率高于每年一次的情况如何计算也需要掌握。

4 债券的定价,包括可赎回债券

对于固定收益债券定价问题,要会计算无税收、有收入所得税和资本利得税的债券价格。考虑了收入所得税和资本利得税后,记得先要进行资本利得测试。考纲里提到的可赎回债券的题也是CM1考试的常客。

5 利率敏感度的度量指标:久期和凸度、6 资产负债管理-免疫策略

考察免疫(Immunisation)的三个条件(雷丁顿条件):现值相等;久期相等;资产的凸度大于负债的凸度。首先需要掌握久期和凸度的计算。

实际上,资产负债管理是精算课程中,教材和实务的联系最直接的一个知识点。

7 项目评估:净现值和内部收益率

需要计算净现值(net present value, NPV)和内部收益率(internal rate of return, IRR),并能据此对两个项目进行评估比较。

(二)生存模型与生命表

对应科目:IFoA CM1 寿险精算

1 有关寿命的随机变量及其特征

2 生存概率,死亡概率与死亡效力

考察余命(future lifetime)的随机变量的概率,期望等知识点,Jackie在《寿险精算知识点串讲(I)》里写得非常详细了。

3 终极生命表与选择生命表

主要考察Uniform distribution of deaths assumption(UDD)假设和Constant force of mortality assumption (CFM)假设下,非整数年龄生存概率和死亡概率的近似。注意辨析终极死亡率(ultimate mortality)和选择死亡率(select mortality)的使用。UDD和CFM的题型理解难度不大,但需要注意总结不同假设下分别如何计算最快捷。繁琐的方法容易导致计算错误,即便写对也会占用大量答题时间,影响整张试卷的得分。

4 联合生命的生命表、生存概率和死亡概率

考察双生命的生存死亡概率,对两状态的生死模型进行了推广。

5 常见的多状态模型,转移效力,状态转移概率

考察竞争风险(Competing risks)一章的知识点。具体而言,需要掌握多状态模型概率的书写和计算,多重减因模型(multiple decrement models)和多重减因表(Multiple decrement table)的构建。关于多重减因表的构建,考察比较多的是forces of decrement are constant over each year of age(即CFM假设下)的情形,也是经典的IFoA风格。

(三)公式法计算保费和准备金

对应科目:IFoA CM1 寿险精算

1 人寿保险赔付与年金给付的现值、精算现值及现值的方差

考察现值随机变量(Present Value Random Variable, PVRV)的书写,以及寿险和年金的期望现值(expected present value)和方差(variance)的计算,是IFoA CM1的经典考题。尤其重要的是各类寿险的的现值随机变量的期望和方差,包括终身寿险(Whole life assurance)、定期寿险(Term assurance)、生存保险(Pure endowment)、生死两全保险(Endowment assurance)和各类寿险延期(Deferred)的形式。现值随机变量的期望的计算贯穿寿险精算整门课,在后续保费和准备金的计算时会频繁用到。而现值随机变量的方差的计算一般只在本章单独进行考察。而现值随机变量的方差的计算一般只在本章单独进行考察,如果用原始定义式进行求解会相当繁琐,使用快捷方法进行计算可以大大提高计算速度和准确度。

2 分红保险的分红方式及赔付现值

考察分红险(with-profits contracts)的情形,例如单利递增的生存年金,单利递减的定期寿险,复利递增的年金和复利递增的寿险。大家可以特别回忆一下自己刷的CT5或者CM1真题中涉及的复利递增的情况,红利率(bonus rate) \(1.92308\%\) 的情形,以及利率和红利率相等的情形是否都有掌握。

3 联合生命保险和多生命年金的赔付现值和精算现值

考察双生命寿险和年金的期望现值和方差计算。

4 健康保险的赔付现值和精算现值

需要掌握多状态模型(Multiple state models)保险金和保费的期望现值的积分式书写和计算。

5 保单的未来损失变量

考察未来损失随机变量(Future loss random variable)的书写。

6 价值等式法和分位数法计算保费和责任准备金。

考察用价值等式计算各类寿险和年金(包括单生命和双生命)的均衡毛保费(Gross premium),以及计算分位数保费。

用未来法和过去法计算毛保费准备金(Gross premium reserve)和净保费准备金(Net premium reserve)。

(四)利润测试模型和现金流模型的应用

对应科目:IFoA CM1 寿险精算

1 人寿保险和年金的利润测试模型

2 利润的度量指标

利润测试(Profit testing)是寿险精算科目的集大成的章节,会涉及到整门课几乎所有的知识点。例如,要理解清楚什么是利润,必须先明白准备金的含义;而利润测试中往往需要考虑到退保(surrender)的情形,因此也会用到前文所述的多重减因概率的知识点。

要掌握传统险种的利润测试和投资连结保险(Unit-linked assurances)的利润测试。利润测试的步骤依次为:计算出利润向量(Profit vector),从而计算出利润预期(Profit signature)以及利润预期的净现值(NPV of the profit signature),最后计算出利润边际(Profit margin)。题目有时会要求计算内部收益率(The internal rate of return (IRR)),解出NPV为0时对应的风险贴现率(risk discount rate)即可。

要计算投资连结保险的利润向量等一系列指标,需要掌握投资联结保险(Unit-linked assurances)的投资账户(unit fund, policyholder’s fund)和现金账户(non-unit fund, cash fund, insurer’s fund, company’s fund)的收入和支出情况。

3 定价假设的敏感度分析

对敏感性测试(sensitivity test)的基本概念了解即可,出计算题的概率不大。

4 利润的分解:利差、费差和死差

单生命死差益(Mortality profit)的计算是IFoA的经典考题。如何从严考察,会出双生命死差益题型,一般只出最后生存人(last survivor)的情况(因为joint life过于简单),计算时对处于不同初始状态的保单需要分类计算其死差益,一般出要分三类的情况(所以要先计算三类不同的DSAR),最难(或者说是计算量最大)可以出到五类不同的 DSAR (Death Strain At Risk)。

利差、费差的分解则对应SOA的ALTAM的考点。

5 用现金流模型计算人寿保险业务的责任准备金

6 用现金流模型计算投连和万能保险的责任准备金

关于利润测试的准备金部分,重点考察了投资连结保险的现金账户准备金(non-unit reserves, ie, reserves in the cash fund)的方法,也称作零化负现金流(zeroising negative casflows)。传统险种的现金账户准备金提取方式与此一致。

(五)非寿险精算中的统计方法

对应科目:FAM-S 非寿险精算

1 常用的损失理论分布及其统计特征

概率论的基础知识,考察各类离散型随机变量的概率分布和连续型随机变量的概率分布,期望,方差等知识点。

2 风险模型:个体风险模型、短期聚合模型

考察累积损失的分布的两种不同形式:个体风险模型(Individual risk model)和集体风险模型或短期聚合模型(Collective risk model)。

3 损失分布的拟合方法:矩估计法、极大似然估计法

损失分布的拟合方法是参数估计的经典知识点:矩估计法(The method of moments)和极大似然估计法(The method of maximum likelihood)。

(六)非寿险费率厘定

对应科目:FAM-S 非寿险精算

1 费率厘定的基本概念

2 费率厘定的两种基本方法:纯保费法和损失率法

费率厘定(Ratemaking)就是要确定未来的费率水平,我们称为指示费率。考察确定指示费率的两种基本方法:纯保费法(Pure Premium Method)和损失率法(Loss Ratio Method)。

(七)非寿险准备金

对应科目:FAM-S 非寿险精算

1 非寿险责任准备金基本概念

2 未到期责任准备金评估的基本方法:比例法

按照被评估险种或险类的风险分布状况,未到期责任准备金的评估方法通常可以分为比例法和风险分布法。这里考察比例法。比例法根据假设的不同,具体可分为年比例法(1/2 法)、季比例法 1/8 法)、月比例法(1/24 法)和日比例法(1/365 法)。

3 未决赔款准备金评估的基本方法:链梯法、案均法,准备金进展法

考察用流量三角形(Run-off triangles)计算已发生未报案未决赔款准备金,即:Incurred But Not Reported (IBNR) reserves,主要的计算方法有:

- 链梯法(Chain ladder method)

- 案均赔款法(Average cost per claim method)

- 赔付率法(Loss ratio method)

- B-F法(Bornhuetter-Ferguson method)

- 准备金进展法(Projected case estimate method)

上财只考链梯法、案均法,准备金进展法这三种。复旦多考一种,Bornhuetter-Ferguson法。IFoA的CM2科目考察链梯法、案均法和Bornhuetter-Ferguson法。准备金进展法在IFoA中不讲,可以看SOA的FAM-S。

复习建议

总体而言,今年上财435保险专业基础覆盖的精算考点相当全面。相比于去年,今年的考点增加量很大。没复习全的同学也不必太慌张,一般新增考点的第一年不会考得太难,但后几届的考生需要做好竞争加剧的准备。

在备考教材的选择上,市面上能找到的大部分中文教材为北美精算师风格,因此在非寿险精算部分的备考时使用是合适的。但在备考利息理论和寿险精算部分时,最好看一下英国精算师考试的CM1科目的教材,会更有针对性。北美精算师考试和英国精算师考试虽然有五成以上的内容是重合的,但是使用的精算符号,知识点侧重点,三成以上的章节内容还是不太一样,注意辨别。

真题上,也可以参考上财、西财和复旦的保险专硕考研真题。其中,复旦考纲的非寿险精算部分和上财很接近(复旦稍多几个考点)。西财的考纲没有非寿险精算部分。西财和复旦的寿险精算部分都更像没增加考点之前的上财的考纲。上财目前是考得最全的。